今回は、日銀が公開した「2025年第2四半期 資金循環統計(速報)」を受け、日本人が保有する現金が10数年ぶりに減少したことが日本株上昇に寄与する理由をまとめました。

早速、日本株がますます上昇する理由を見ていきましょう。

- *私の投資スタイルは長期分散です。

- *素人なので予想は外しますので、投資は自己責任でお願いします。

家計の金融資産に変化が起きている

預金・預金が株などに流れ始める

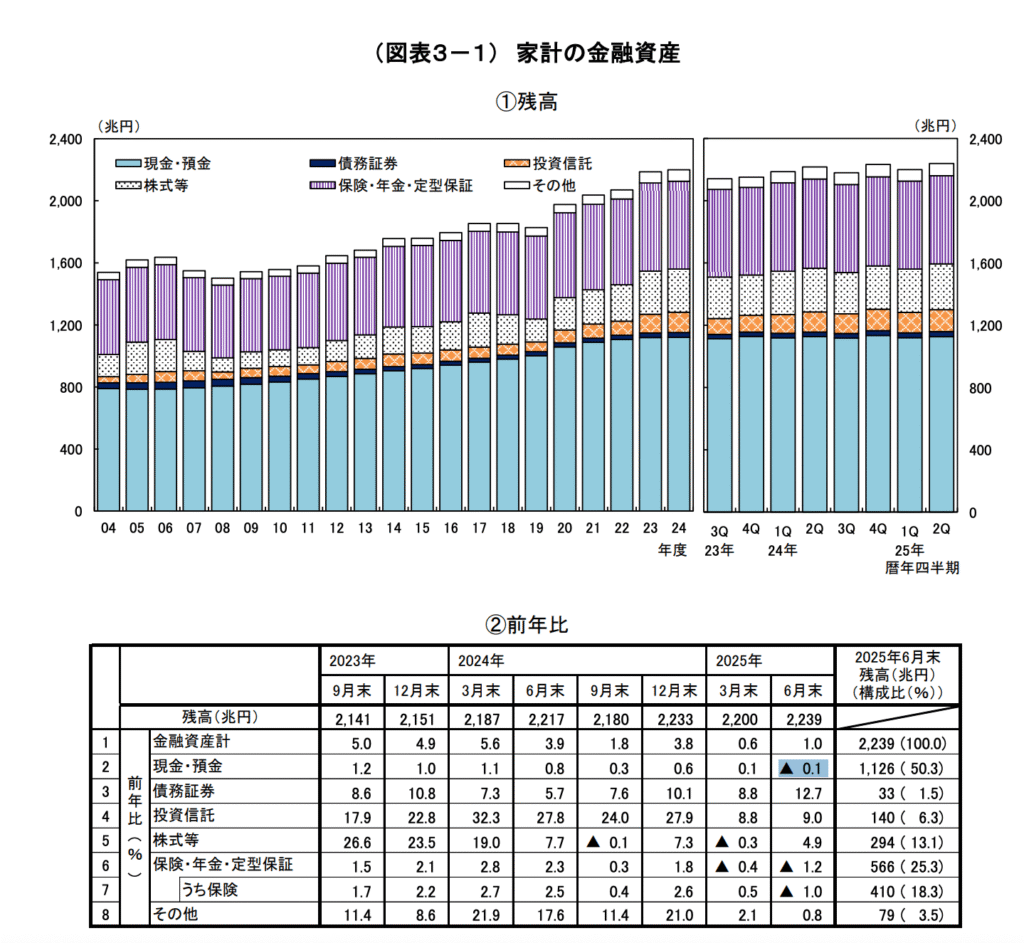

先日、日銀が公表した「2025年第2四半期 資金循環統計(速報)」によると、家計の金融資産において現金・預金の割合が減少したとが判明しました。

減少幅は、マイナス0.1%ではありますが、現金・預金が減ることは過去10数年ないことで、確実にトレンドが変わっています。

一方で、株式・投資信託などのリスク資産の割合が増加しており、従来の「現金重視」の傾向からの変化が鮮明になっています。

長らく「日本人は現金好き」と言われてきましたが、今回の統計はその常識に揺らぎが生じたことを示しています。

株式市場への影響

家計の金融資産は2,000兆円以上あり、その内現金・預金は1,000兆円以上もあります。

2025年9月現在、日経平均株価は45,000円付近で推移しており時価総額は約1,000兆円にのぼります。

もし現金・預金が全額そのまま株式市場に流れると、単純に日経平均株価を2倍の約9万円に押し上げる威力があります。

仮に、25%の250兆円が株式市場に流れると、25%分の株価上昇圧力となりますので、

45,000円 × 1.25 ≒ 56,250円

に上昇する可能性があります。

「現金から株式へ」のトレンドが続けば、近い将来、間違いなく日経平均株価は5万円に到達すると予想しています。

背景にある4つの要因

① 新NISA制度の追い風

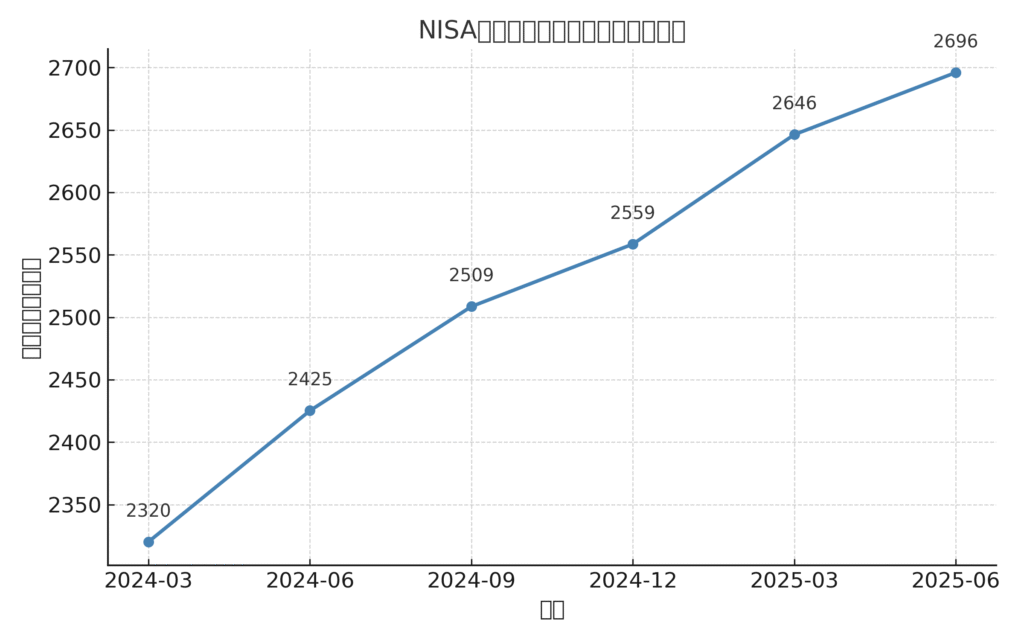

2024年から始まった新NISAは、非課税枠の拡大と恒久化によって長期投資を後押ししました。

まさに投資優遇の神制度です。

家計の現金・預金が株式や投資信託へ流れやすくなったことは間違いありません。

Youtubeなど新NISAを活用した積立投資の情報がたくさん発信されています。

警察の職場でも、新NISAを活用して積立投資する人が増えた感覚があります。

② まだまだ低金利

2025年9月現在、日本の政策金利は0.5%と低い水準にあります。

2024年8月に日銀植田総裁が利上げすると発言したことで、株価が暴落して日銀は利上げに慎重な姿勢です。

銀行に預けていても利息がつかず、「預けても増えない」どころか「インフレに実質的に目減りする」ことが可視化され、現金から投資へシフトする動きが加速しています。

「財形年金貯蓄」・「ゆとり年金」解約する人が増えてる

警察共済組合の「財形年金貯蓄」「ゆとり年金」。

私の職場周りの人に限りますが、これらの貯蓄商品を解約する人が非常に増えています。

連日の日経平均最高値更新のニュースや物価高騰のニュースを受けて、多くの同僚たちも現金(財形等も運用していますが、低金利なので)で長期間寝かせるより、優良な株式等で運用すべきと気づき始めている印象です。

*5年くらい前は、財形年金貯蓄を解約する人は借金をしている人か金欠で困っている人、というイメージがあり、なかなか解約させてもらいないという話を聞きました。

しかし今は、財形年金貯蓄の担当者も「NISAで投資する」と理解が広がっているおり、財形年金貯蓄の解約もスムーズに進むそうです。

③ 日本株の存在感の高まり

日経平均株価がバブル期以来の高値を更新し、企業業績も改善しています。

連日のように日経平均株価最高値更新!!とニュースで取り上げられています。

自社株買いや株主還元策の強化が続いていることから、株式市場に対する信頼感が増しています。

日本証券取引所は、PBR(株価純資産倍率)1倍割れ企業に対し是正勧告するなど日本株を取り巻く環境が大きく変わってきています。

また、世界的投資家ウォーレン・バフェット氏も5大商社株を大量に保有していることが明らかになりました。

バフェット氏のニュースなどの影響もあり、日本株への関心が高まっていると感じます。

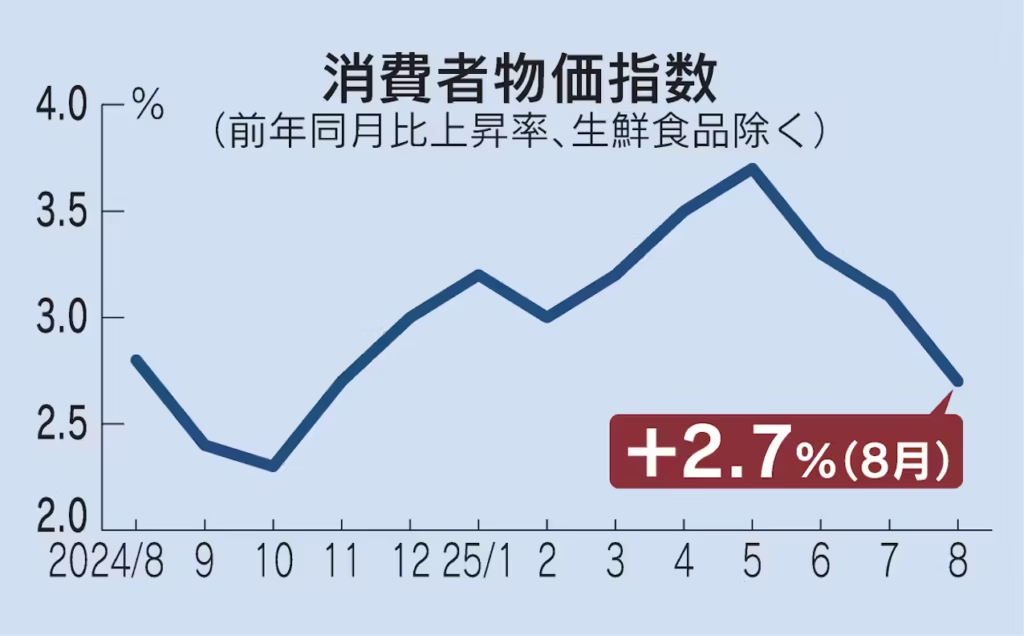

④インフレ加速中

政府による電気ガスの補助金があるものの、生鮮食品等ほとんどの物価が凄まじい勢いで上昇しています。

これは関税や世界各国のインフレによる物価高騰など様々な要因が影響していると言われています。

インフレが進行すると、株価は上昇します。

その理由を株価指標を使って見てみましょう。

株価=PER(株価収益率)×EPS(1株当り当期純利益)

の計算式が成り立ちます。

PERは、投資家の期待値を数値化したようなもので、数字が大きければ大きいほど投資家の期待値は高く、割高といわれ、逆に低いと割安と言われています。

EPSは、税引後の当期純利益を発行済み株数で割った1株当りの当期純利益を表す指標になります。

以下が株価が上がる簡単な例です。

販売コストが50円かかる商品を100円で販売すると、利益は50円となります。

この50円がEPSです。

この場合、

株価(1000円) =PER(20倍)×EPS(50円)

が成り立ちます。

そこで20%インフレすると、売値は120円に上がり、販売コストも60円になり、利益が60円に上がります。

よって、EPS(1株当り当期純利益)が上昇するとPERが同率であれば、株価が上昇することになります。

株価(1200円) =PER(20倍)×EPS(60円)

最低賃金が大幅上昇する

2025年10月から最低賃金が大幅に上昇します。

企業は最低賃金を上昇させるために価格転嫁(つまり値上げ)をしますから、利益額(EPS)が上昇し、株価上昇の要因となります。

2025年の公務員の給料改定でも3%以上の大幅な賃上げが見込まれています。

供給量(生産者や生産量)は増えていないのに、手元のお金を増やすことはインフレを加速させる政策となりますので、株価上昇が期待されます。

今後の展望:日本株上昇を後押しする資金フロー

「現金から株式へ」の流れは一過性ではなく、構造的な変化と捉えられます。

特に以下の点で、日本株の上昇トレンドを後押しする可能性が高いです。

- 家計資産2,000兆円超のうち、依然として半分以上が現金・預金 → その一部が株式に向かうだけで市場へのインパクトは大きい

- 高配当株や株主優待をきっかけに投資デビューする層が拡大

- バフェット氏の皮切りに海外投資家がさらに日本株に投資する可能性がある

- インフレが加速しており、株価がどんどん上昇する

まとめ

2025年第2四半期の資金循環統計は、日本の家計金融資産における歴史的な転換点を示しました。

「現金から株式へ」の流れは今後も加速し、長期的に日本株の上昇要因となると考えられます。

投資家にとっては、家計資金のシフトを味方につけた投資戦略が重要になりそうです。

30年以上デフレだった日本。

多くの日本人はインフレに気が付いていませんが、インフレに強い資産である株を買って資産形成を進めていきましょう。

長らく、ご拝読ありがとうございました。

コメント